はじめに

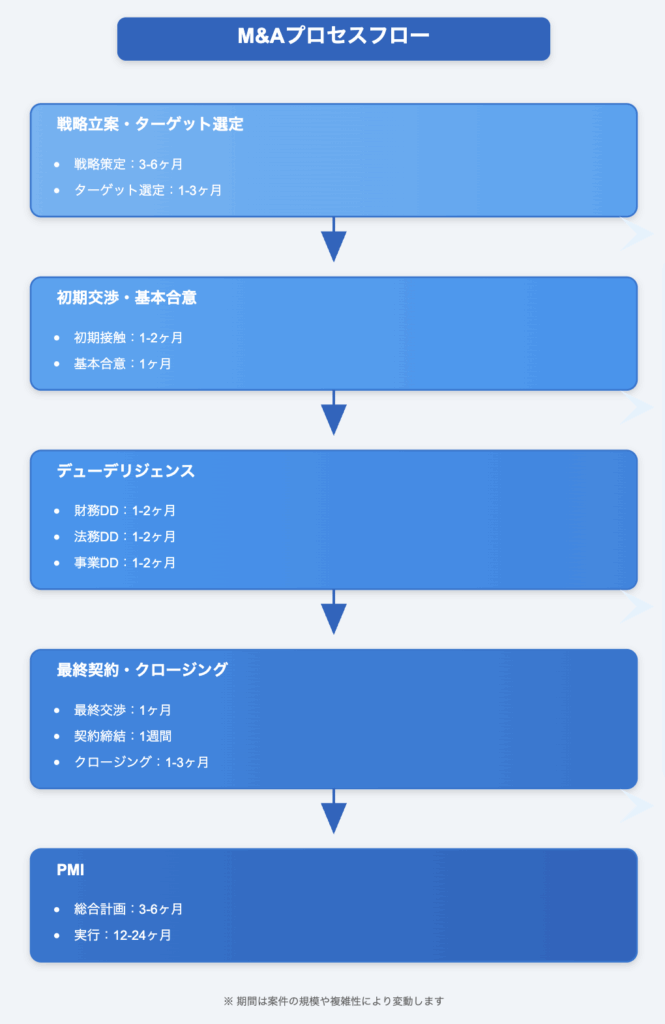

M&Aプロセスにおいて、最終契約の締結とクロージングは、長期にわたる交渉と準備の集大成となる極めて重要な局面です。これまでのシリーズでは、戦略立案・ターゲット選定から始まり、初期交渉・基本合意、そしてデューデリジェンスという各段階を詳しく解説してきました。本記事では、M&Aプロセスの最終段階である「最終契約・クロージング」について、実務的な観点から詳細に解説いたします。

最終契約とクロージングは、単なる手続きの完了ではありません。これらは、M&A取引の法的確実性を担保し、売り手から買い手への経営権移転を実現する決定的な瞬間です。適切な最終契約の締結とスムーズなクロージングの実現は、M&A取引の成功を左右する重要な要素となります。

M&Aプロセス全体の流れ

特に日本のM&A実務においては、法的要件の充足はもちろんのこと、取引先との関係維持、従業員の雇用継続、許認可の承継など、多岐にわたる実務的課題への対応が求められます。これらの課題を適切に処理することで、M&A後の事業運営を円滑に開始することが可能となります。

本記事では、最終契約書の作成から実際のクロージング手続きまで、実務担当者が直面する具体的な課題とその解決策について、豊富な事例とともに解説してまいります。また、クロージング後のPMI(Post Merger Integration)への準備についても触れ、M&A取引の真の成功に向けた包括的な視点を提供いたします。

最終契約書(DA:Definitive Agreement)とは

最終契約書の定義と役割

最終契約書(Definitive Agreement、以下「DA」)は、M&A取引における最終的な合意内容を包括的に定めた法的拘束力を持つ契約書です。DAは、これまでの交渉過程で合意された全ての条件を詳細に記載し、取引当事者の権利義務を明確に規定する重要な文書となります。

DAの最も重要な特徴は、その法的拘束力にあります。基本合意書(LOI:Letter of Intent)が主に交渉の枠組みを示すものであるのに対し、DAは実際の取引実行を法的に義務付ける契約となります。この法的拘束力により、取引当事者は契約に定められた条件に従って取引を完了させる義務を負うことになります。

基本合意書と最終契約書の比較

| 項目 | 基本合意書(LOI) | 最終契約書(DA) |

| 法的拘束力 | 一般的になし | あり |

| 記載内容 | 基本的な条件のみ | 詳細な条件 |

| 締結タイミング | DD開始前・初期 | DD完了後 |

| 価格 | 概算価格 | 確定価格・調整メカニズム |

| 表明保証 | 基本的事項のみ | 詳細な条項 |

| 補償条項 | 簡素または記載なし | 詳細な規定 |

| 解除条項 | 比較的緩い | 厳格な条件 |

最終契約書の主要な記載項目

DAには多岐にわたる項目が記載されますが、主要な項目は以下の通りです。

取引の基本事項では、取引の対象(株式、事業、資産等)、取引価格、支払条件、取引スキーム(株式譲渡、事業譲渡、合併等)が明確に定められます。価格については、固定価格の場合もあれば、財務指標に基づく調整メカニズムが設けられる場合もあります。

表明保証条項は、取引当事者が相手方に対して行う事実の表明と、その内容の正確性に関する保証を規定します。売り手側では、財務諸表の正確性、重要な契約の開示、法令遵守状況、訴訟の有無などが含まれます。買い手側では、資金調達能力、必要な承認の取得などが表明保証の対象となります。

誓約事項では、契約締結からクロージングまでの期間における当事者の行動規範が定められます。売り手側では、通常の事業運営の継続、重要な意思決定における買い手の同意取得、従業員の引き留め努力などが含まれます。

クロージング条件は、取引完了の前提となる条件を規定します。これには、表明保証の正確性の確認、誓約事項の履行、必要な承認の取得、重要な契約の承継同意などが含まれます。

補償条項では、表明保証違反や契約違反が発生した場合の損害賠償責任について詳細に規定されます。補償の範囲、期間、上限額、免責事項などが明確に定められます。

最終契約書の主要条項

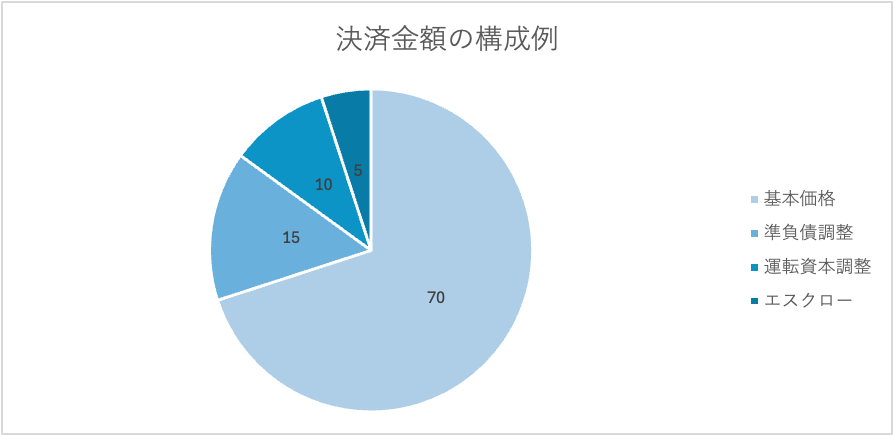

取引条件(価格、スキーム、支払い条件)

取引条件は最終契約書の中核をなす部分であり、M&A取引の経済的側面を規定します。取引価格の決定方法には、固定価格方式と調整価格方式があります。固定価格方式では、契約締結時点で確定した価格が適用されますが、調整価格方式では、クロージング時点の財務状況に基づいて価格が調整されます。

価格調整メカニズムの種類

| 調整方式 | 内容 | 適用場面 |

| 運転資本調整 | 基準運転資本との差額で調整 | 季節変動のある事業 |

| 純負債調整 | 想定負債額との差額で調整 | 負債額が変動しやすい場合 |

| 収益調整 | 業績目標達成度による調整 | 将来業績に不確実性がある場合 |

| 固定価格 | 価格調整なし | 安定した事業・小規模取引 |

価格調整メカニズムとしては、運転資本調整、純負債調整、収益調整などが一般的に用いられます。運転資本調整では、基準となる運転資本額とクロージング時点の実際の運転資本額との差額に基づいて価格が調整されます。純負債調整では、想定していた負債額と実際の負債額との差額が価格に反映されます。

支払条件については、一括支払い、分割支払い、エスクロー設定など、様々な方式が採用されます。エスクロー設定では、取引価格の一部を第三者機関に預託し、表明保証違反等の問題が発生した場合の担保として活用されます。

決済金額の構成例

表明保証条項

表明保証条項は、M&A取引における情報の非対称性を解消し、取引の安全性を確保するための重要な仕組みです。売り手は買い手に対して、対象会社の状況について正確な情報を提供し、その内容について保証する義務を負います。

主要な表明保証項目

| 分野 | 主要項目 | 詳細内容 |

| 財務関連 | 財務諸表の正確性 | 会計基準準拠、重要な誤謬なし |

| 法務関連 | 法令遵守状況 | 重要な法令違反なし、許認可取得 |

| 事業関連 | 重要契約の開示 | 主要取引先との契約状況 |

| 労務関連 | 従業員関係 | 労働紛争なし、退職給付債務 |

| 知的財産 | 知財権の状況 | 特許・商標等の権利関係 |

| 環境関連 | 環境法令遵守 | 環境汚染なし、環境負債なし |

売り手側の表明保証では、対象会社の財務状況、法的地位、事業状況、重要な契約関係、従業員関係、知的財産権、環境問題、訴訟の有無などについて詳細に表明保証を行います。これらの表明保証は、買い手が投資判断を行う上で重要な情報となります。

買い手側の表明保証では、主に取引実行能力に関する事項が対象となります。具体的には、必要な資金の調達能力、取引に必要な社内承認の取得、法的な取引実行権限の保有などが含まれます。

誓約事項

誓約事項は、最終契約締結からクロージングまでの期間における当事者の行動を規律する重要な条項です。この期間は通常1~3ヶ月程度ですが、この間に対象会社の価値が毀損されることを防ぐため、詳細な誓約事項が設けられます。

売り手側の誓約事項

| 分野 | 誓約内容 | 目的 |

| 事業運営 | 通常の事業運営の継続 | 事業価値の維持 |

| 重要決定 | 重要事項の事前同意取得 | 価値毀損の防止 |

| 従業員 | キーパーソンの引き留め | 人材流出の防止 |

| 資産管理 | 重要資産の処分禁止 | 資産価値の保全 |

| 情報提供 | 定期的な業績報告 | 透明性の確保 |

売り手側の誓約事項には、通常の事業運営の継続、重要な意思決定における買い手の事前同意取得、従業員の引き留め努力、重要な資産の処分や契約の変更の禁止、定期的な業績報告などが含まれます。

買い手側の誓約事項では、必要な資金の確保、社内承認手続きの完了、デューデリジェンスで発見された課題への対応、クロージングに向けた準備の実行などが規定されます。

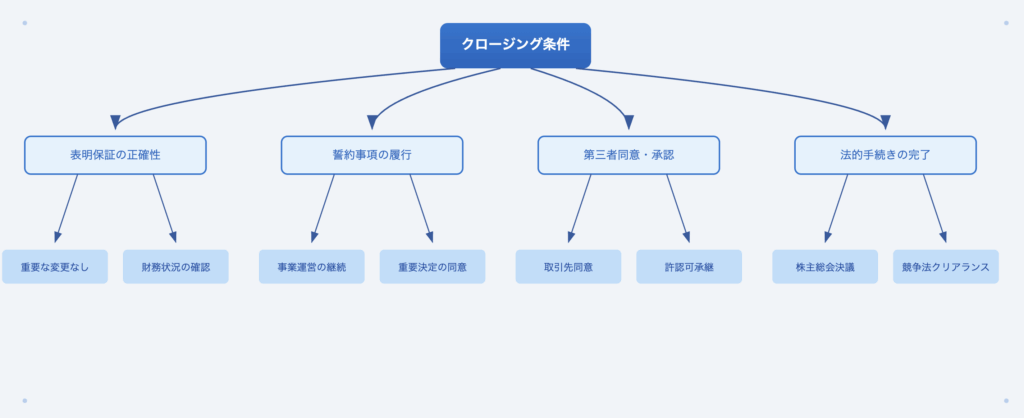

クロージング条件

クロージング条件は、M&A取引を完了するために満たすべき前提条件を定めた重要な条項です。これらの条件がすべて充足されて初めて、取引当事者は取引完了の義務を負うことになります。

クロージング条件の体系

表明保証の正確性確認では、契約締結時に行われた表明保証が、クロージング時点においても引き続き正確であることを確認します。重要な変更が発生していないか、財務状況に大きな悪化がないかなどが検証されます。

第三者同意・承認事項には、重要な取引先からの同意取得、許認可の承継手続き、金融機関からの融資承継同意、株主総会での承認決議などが含まれます。

第三者同意・承認事項

| 取引先関係 | 金融関係 | 行政関係 | 株主・組織関係 |

| ライセンス契約の承継 | 信用状の引継ぎ | 競争法クリアランス | 年金基金の同意 |

| 販売代理店の同意 | リース契約の承継 | 許認可の承継手続き | 労働組合との協議 |

| 主要顧客の同意 | 保証契約の変更同意 | 外為法届出 | 株主総会決議 |

| 重要サプライヤーの同意 | 融資契約の承継同意 | 届出・報告義務の履行 | 取締役会決議 |

補償条項

補償条項は、表明保証違反や契約違反が発生した場合の損害賠償責任について定めた条項です。M&A取引では、取引完了後に予期しない問題が発覚することがあるため、適切な補償条項の設定が重要となります。

補償条項の主要要素

| 要素 | 内容 | 一般的な設定 |

| 補償期間 | 補償請求可能期間 | 一般事項:1-2年、税務:3-7年 |

| 補償上限額 | 補償責任の上限 | 取引価格の10-30% |

| 免責金額 | 補償対象外の少額損害 | 取引価格の0.5-2% |

| バスケット条項 | 累積損害の最低額 | 取引価格の1-3% |

| 補償対象 | 補償される損害の範囲 | 直接損害、間接損害の扱い |

補償期間は、補償請求が可能な期間を定めます。一般的な表明保証違反については1~2年、税務関連については税務調査の可能性を考慮して3~7年程度に設定されることが多くなります。

補償上限額は、売り手が負担する補償責任の上限を定めます。通常、取引価格の10~30%程度に設定され、売り手の負担能力と買い手のリスク許容度のバランスを考慮して決定されます。

免責金額・バスケット条項は、少額の損害について補償対象から除外することで、軽微な問題での紛争を防止する機能を持ちます。

クロージングとは何か

クロージングの定義

クロージング(Closing)とは、M&A取引において、最終契約書に定められた全ての条件が充足された後に行われる取引完了手続きのことです。クロージングにより、売り手から買い手への経営権の移転が法的に完了し、M&A取引が正式に成立します。

クロージングは単なる事務手続きではなく、M&A取引の法的効力が発生する重要な瞬間です。クロージング時点で、対象会社の所有権が移転し、売り手は取引対価を受領し、買い手は対象会社の経営権を取得します。

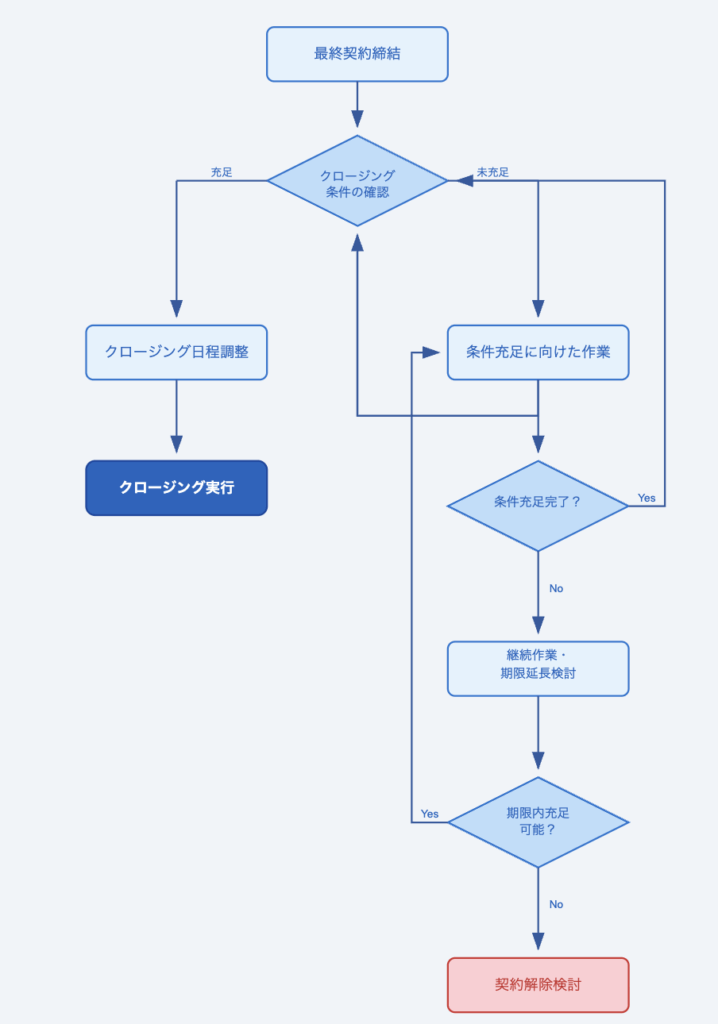

クロージングのタイミング

クロージングのタイミングは、最終契約書に定められたクロージング条件の充足状況によって決定されます。一般的には、最終契約締結から1~3ヶ月後にクロージングが実行されますが、取引の複雑さや必要な手続きの内容によって期間は変動します。

クロージングタイミングの決定フロー

クロージングの法的意義

クロージングには重要な法的意義があります。まず、所有権の移転により、対象会社の株式や事業資産の法的所有権が売り手から買い手に移転します。次に、経営権の移転により、対象会社の経営に関する意思決定権が買い手に移ります。

また、リスクの移転も重要な要素です。クロージング時点以降に発生する対象会社に関するリスクは、原則として買い手が負担することになります。ただし、クロージング前の事象に起因する問題については、表明保証や補償条項に基づいて売り手が責任を負う場合があります。

クロージング条件の詳細

表明保証の確認

クロージング条件の中でも最も重要なのが、表明保証の正確性の確認です。最終契約締結時に売り手が行った表明保証が、クロージング時点においても引き続き正確であることを確認する必要があります。

確認プロセスでは、買い手側が売り手に対して表明保証確認書(Bring-down Certificate)の提出を求めます。この確認書では、各表明保証項目について、クロージング時点での正確性を売り手が再度確認・保証します。

重要な変更事項の評価では、契約締結後にクロージングまでの間に発生した重要な変更について、その影響度を評価します。軽微な変更であれば取引継続となりますが、重要な悪化があった場合には、価格調整や取引中止の検討が必要となります。

第三者同意・承認事項

M&A取引では、多くの第三者からの同意や承認が必要となります。これらの取得は、クロージングの重要な前提条件となります。

主要な第三者同意・承認事項

| 取引先関係 | 金融関係 | 行政関係 | 株主・組織関係 |

| ライセンス契約の承継 | 信用状の引継ぎ | 競争法クリアランス | 年金基金の同意 |

| 販売代理店の同意 | リース契約の承継 | 許認可の承継手続き | 労働組合との協議 |

| 主要顧客の同意 | 保証契約の変更同意 | 外為法届出 | 株主総会決議 |

| 重要サプライヤーの同意 | 融資契約の承継同意 | 届出・報告義務の履行 | 取締役会決議 |

取得プロセスでは、各同意・承認事項について、必要な書類の準備、申請手続きの実行、相手方との交渉・調整を行います。特に重要な取引先については、M&A後の取引継続について丁寧な説明と協議が必要となります。

未取得の場合の対応では、重要度に応じて取引継続の可否を判断します。軽微な同意については、クロージング後の取得を条件として取引を進める場合もありますが、事業継続に重要な同意については、取得を待ってクロージングを実行します。

法的手続きの完了

M&A取引では、取引スキームに応じて様々な法的手続きが必要となります。これらの手続きの完了も、クロージングの重要な前提条件です。

必要な法的手続きには、株主総会での承認決議、取締役会での承認決議、競争法に基づく届出・承認、外国為替法に基づく届出、許認可の承継手続きなどが含まれます。

許認可の承継では、対象会社が保有する各種許認可について、M&A後も有効性を維持するための手続きを行います。許認可によっては、事前の承認手続きが必要な場合や、事後の届出で足りる場合があります。

登記手続きでは、株式譲渡の場合は株主の変更、事業譲渡の場合は資産・負債の移転に関する登記手続きを行います。これらの手続きにより、M&A取引の法的効力が対外的に明確になります。

クロージング手続きの実務

株式譲渡の場合の手続き

株式譲渡によるM&Aでは、対象会社の株式の所有権を売り手から買い手に移転させる手続きが中心となります。

株式譲渡契約の締結では、最終契約書とは別に、株式譲渡に特化した契約書を締結する場合があります。この契約書では、譲渡株式数、譲渡価格、譲渡日、支払方法などが詳細に規定されます。

株券の交付では、株券発行会社の場合、売り手から買い手への株券の物理的な交付が必要となります。株券不発行会社の場合は、株主名簿の書き換えにより所有権移転が完了します。

株主名簿の書き換えは、株式譲渡の対抗要件となる重要な手続きです。対象会社の株主名簿管理人に対して、株主名簿記載事項変更届を提出し、新株主である買い手の情報を記載します。

取締役会・株主総会の開催では、M&A後の新体制での最初の取締役会や株主総会を開催し、新しい経営陣の選任や重要事項の決議を行います。

事業譲渡の場合の手続き

事業譲渡によるM&Aでは、対象事業に関する資産・負債・契約関係を売り手から買い手に移転させる手続きが必要となります。

事業譲渡契約の締結では、譲渡対象となる事業の範囲、資産・負債の詳細、従業員の処遇、契約関係の承継などについて詳細に規定した契約書を締結します。

資産・負債の移転では、不動産、設備、在庫、知的財産権などの資産について、所有権移転登記や名義変更手続きを行います。負債についても、債権者の同意を得て債務引受や免責的債務引受の手続きを行います。

従業員の転籍手続きでは、対象事業に従事する従業員について、売り手から買い手への転籍手続きを行います。労働契約の承継、退職金の精算、社会保険の移管などが必要となります。

許認可の承継では、事業に必要な許認可について、買い手への承継手続きや新規取得手続きを行います。許認可によっては承継が認められない場合もあるため、事前の確認が重要です。

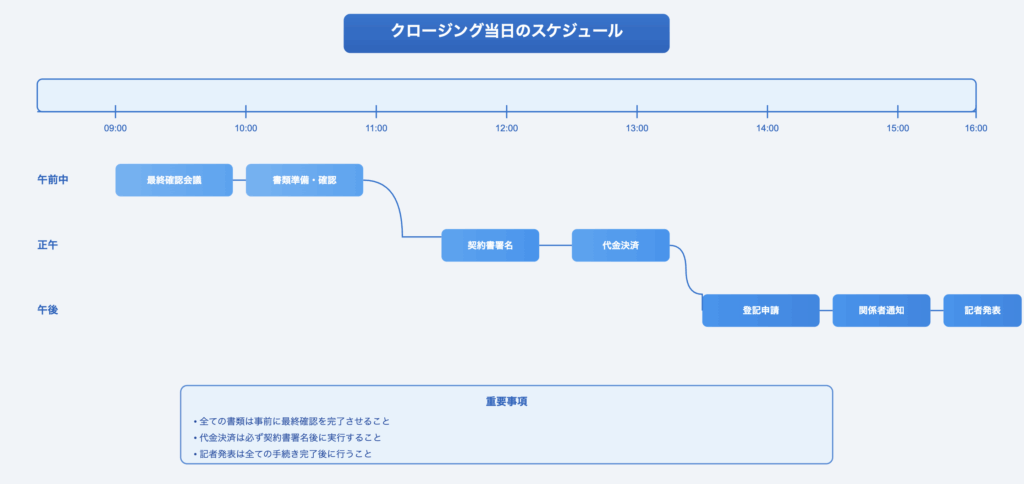

クロージング当日のスケジュール例

クロージング当日は、多くの手続きを限られた時間内で完了させる必要があるため、詳細なスケジュール管理が重要となります。

クロージング当日のガントチャート例

各手続きの順序と時間配分では、まず午前中に最終的な確認作業を行い、正午頃に契約書の署名と代金決済を実行します。午後には登記申請や関係者への通知、必要に応じて記者発表を行います。

関係者の役割分担では、売り手・買い手の経営陣、法務担当者、会計士、弁護士、銀行担当者などが、それぞれの専門分野に応じて役割を分担し、効率的に手続きを進めます。

クロージングまでの期間とスケジュール管理

一般的なクロージング期間

最終契約締結からクロージングまでの期間は、取引の規模や複雑さ、必要な手続きの内容によって大きく異なります。

期間別の取引特徴

| 期間 | 取引特徴 | 主な要因 |

| 1ヶ月以内 | 小規模・シンプルな取引 | 第三者同意が少ない、許認可承継が不要 |

| 1-2ヶ月 | 中規模・標準的な取引 | 一般的な第三者同意、標準的な許認可 |

| 2-3ヶ月 | 大規模・複雑な取引 | 多数の第三者同意、複雑な許認可承継 |

| 3ヶ月超 | 非常に複雑な取引 | 競争法審査、外資規制、複雑な組織再編 |

スケジュール管理の要素

| 法的手続き | 第三者対応 | 内部準備 | 外部調整 |

| 競争法届出 | 許認可承継手続き | 統合準備 | 広報・IR |

| 登記手続き | 労働組合協議 | 業務引継ぎ | コンサルタント |

| 取締役会決議 | 顧客説明・同意取得 | 人事制度調整 | 会計士・弁護士 |

| 株主総会開催 | 金融機関交渉 | システム準備 | 銀行・金融機関 |

スケジュール管理のポイント

効果的なスケジュール管理のためには、以下のポイントが重要となります。

クリティカルパスの特定では、クロージングに向けて必要な全ての作業を洗い出し、最も時間を要する作業経路を特定します。このクリティカルパス上の作業に遅れが生じると、全体のスケジュールに影響するため、重点的な管理が必要です。

関係者間の調整では、売り手・買い手の双方で、社内外の関係者との密な連携を図ります。定期的な進捗会議の開催、課題の早期発見と対応、情報共有の徹底などが重要となります。

進捗管理とリスク対応では、各作業の進捗状況を定期的に確認し、遅れが生じている場合には早期に対策を講じます。また、想定されるリスクについて事前に対応策を準備し、問題発生時には迅速に対応できる体制を整えます。

クロージング後のPMI(Post Merger Integration)

PMIの重要性

クロージングが完了しても、M&A取引の成功が保証されるわけではありません。真の成功は、クロージング後の統合プロセスであるPMI(Post Merger Integration)にかかっています。

PMI成功の重要性

統計によると、M&A取引の50~80%が期待された成果を上げられずに終わるとされており、その主要な原因の多くがPMIの失敗にあります。適切なPMIの実行により、以下の効果が期待できます:

- シナジー効果の実現: コスト削減、売上拡大、業務効率化

- 企業文化の統合: 組織の一体感醸成、従業員のモチベーション向上

- 事業基盤の強化: 競争力向上、市場地位の確立

統合方針の比較

| 統合方針 | 特徴 | 適用場面 | メリット | デメリット |

| 保存型 | 独立性維持 | 異業種M&A | リスク最小化 | シナジー限定 |

| 共生型 | 段階的統合 | 関連業種M&A | バランス型 | 時間要 |

| 吸収型 | 完全統合 | 同業種M&A | シナジー最大 | リスク高 |

PMI計画の策定

効果的なPMIを実現するためには、クロージング前からの綿密な計画策定が重要です。

統合計画の要素には、組織統合、業務統合、システム統合、企業文化統合などが含まれます。これらの要素について、統合の範囲、方法、スケジュール、責任者を明確に定める必要があります。

実施体制の構築では、PMI推進のための専門組織を設置し、明確な権限と責任を付与します。統合推進委員会、実務作業部会、外部専門家などで構成される体制を構築します。

スケジュールと優先順位では、統合作業を段階的に実施するためのスケジュールを策定し、重要度と緊急度に応じて優先順位を設定します。一般的には、クロージング後100日間の短期計画と、2~3年間の中長期計画を策定します。

最終契約・クロージングでの注意点とリスク対策

主要なリスクと対策

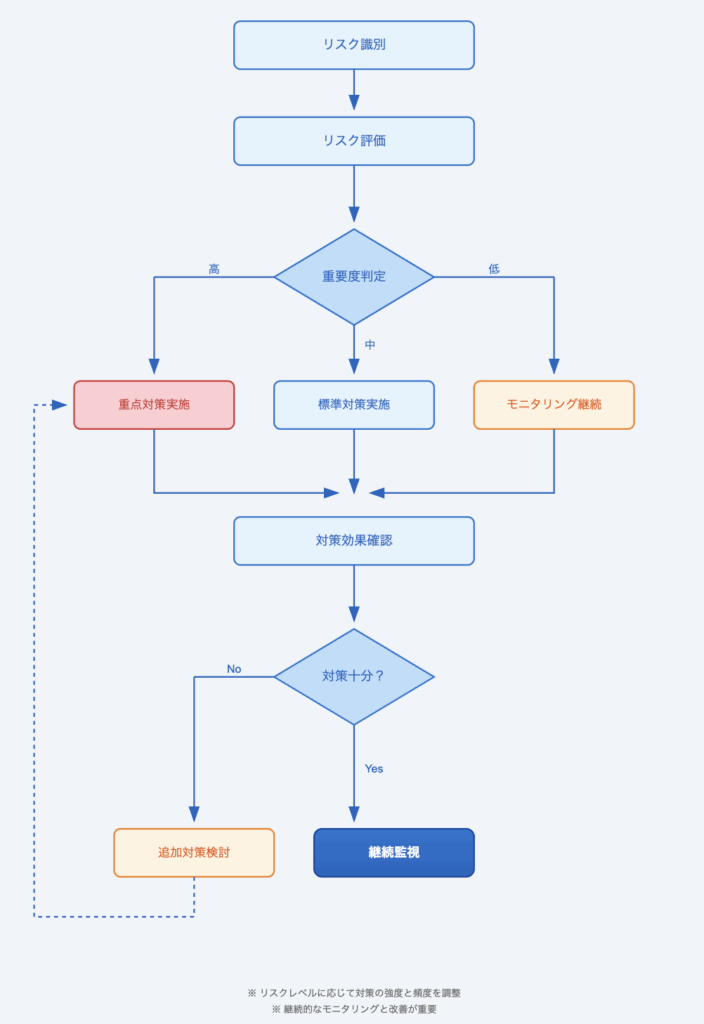

最終契約・クロージング段階では、様々なリスクが存在するため、適切な対策を講じることが重要です。

主要リスクと対策表

| リスク分類 | 具体的リスク | 対策 |

| 契約リスク | 条件解釈の相違 | 明確な条項設定、事前協議 |

| 実行リスク | クロージング条件未充足 | 早期着手、進捗管理 |

| 市場リスク | 市場悪化による価値下落 | 価格調整条項、MAC条項 |

| 法務リスク | 法務手続きの遅延 | 専門家活用、余裕あるスケジュール |

| 財務リスク | 資金調達の困難 | 複数資金調達先確保、コミット取得 |

リスク管理フローチャート例

よくあるトラブルと対処法

最終契約・クロージング段階でよく発生するトラブルとその対処法について解説します。

契約条件の解釈相違では、表明保証の範囲、価格調整の計算方法、クロージング条件の充足判定などについて、当事者間で解釈が分かれる場合があります。このような場合には、契約書の文言を詳細に検討し、必要に応じて法的助言を求めて解決を図ります。

クロージング条件の未充足では、第三者同意の取得遅れ、許認可承継の困難、重要な表明保証違反の発覚などにより、予定通りクロージングが実行できない場合があります。このような場合には、条件充足に向けた追加努力、スケジュールの調整、場合によっては取引条件の見直しを検討します。

第三者同意の遅延では、重要な取引先や金融機関からの同意取得に予想以上の時間を要する場合があります。このような場合には、相手方との丁寧な協議、条件の調整、代替手段の検討などにより解決を図ります。

成功事例から学ぶベストプラクティス

効果的なプロジェクト管理

成功するM&A取引では、最終契約・クロージング段階での効果的なプロジェクト管理が重要な要素となります。

成功要因の分析では、以下の要素が重要であることが分かっています

1.明確な役割分担: 社内外の関係者の役割と責任を明確化

2.詳細なスケジュール管理: クリティカルパスの特定と重点管理

3.リスクの事前識別: 想定されるリスクの洗い出しと対策準備

4.密なコミュニケーション: 関係者間の情報共有と調整

5.専門家の効果的活用: 法務・会計・税務専門家との連携

プロジェクト管理手法では、PMBOKやアジャイル手法などの標準的なプロジェクト管理手法を活用し、進捗管理、品質管理、リスク管理を体系的に実施します。

チーム編成のポイントでは、経験豊富なプロジェクトマネージャーの配置、専門分野ごとの責任者設定、意思決定権限の明確化などが重要となります。

ステークホルダーとの調整

M&A取引の成功には、多様なステークホルダーとの効果的な調整が不可欠です。

関係者との効果的なコミュニケーションでは、各ステークホルダーの関心事や懸念事項を理解し、それぞれに適したコミュニケーション方法を採用します。透明性と誠実性を重視し、必要な情報を適切なタイミングで提供することが重要です。

利害調整の手法では、異なる利害を持つステークホルダー間での調整を図るため、Win-Winの関係構築、段階的な合意形成、代替案の提示などの手法を活用します。

信頼関係の構築では、長期的な視点に立った関係構築を重視し、M&A完了後も継続する良好な関係の基盤を築きます。

まとめ

最終契約・クロージングの重要性の再確認

本記事では、M&Aプロセスの最終段階である「最終契約・クロージング」について、実務的な観点から詳細に解説してまいりました。最終契約・クロージングは、長期にわたるM&Aプロセスの集大成であり、取引の成否を決定する極めて重要な段階です。

成功要因の総括として、以下の点が重要であることを確認しました:

1.適切な最終契約書の作成: 詳細で明確な条項設定

2.効果的なクロージング条件の設定: 実現可能で適切な条件

3.綿密なスケジュール管理: クリティカルパスの特定と管理

4.リスクの事前識別と対策: 想定リスクへの準備

5.ステークホルダーとの調整: 関係者との密な連携

失敗要因と対策では、契約条件の曖昧さ、スケジュール管理の不備、リスク対策の不足、コミュニケーション不足などが主要な失敗要因であり、これらに対する適切な対策が必要であることを示しました。

次のステップ:PMIへの準備

最終契約・クロージングの完了は、M&A取引のゴールではなく、真の価値創造に向けた新たなスタートです。

PMIの重要性を再認識し、クロージング前からの綿密な準備が成功の鍵となります。組織統合、業務統合、システム統合、企業文化統合など、多岐にわたる統合作業を計画的に実施することが重要です。

準備すべき事項として、統合計画の策定、実施体制の構築、ステークホルダーとのコミュニケーション計画、リスク管理体制の整備などが挙げられます。

継続的な成功に向けて、M&A取引は一過性のイベントではなく、長期的な価値創造プロセスの一部であることを認識し、持続的な取り組みを継続することが重要です。

M&Aの最終契約・クロージングは、複雑で困難な作業ですが、適切な準備と実行により、必ず成功に導くことができます。本記事で解説した知識と手法を活用し、M&A取引の成功と企業価値の最大化を実現していただければと思います。

最後に

M&Aの成功には、正しい知識と段階的なプロセスの理解、そして信頼できる専門家のサポートが不可欠です。特に初めてM&Aを検討する経営者にとっては、「何から始めればいいのか分からない」「自社に合った相手が見つかるのか不安」といった心理的なハードルがあるのも自然なことです。

こうした不安や疑問を解消するためには、地域の事情や中小企業の実情に精通したパートナーに相談することが大きな安心につながります。福山M&A情報センターは、地元企業のネットワークと豊富な実績を活かし、親身なヒアリングと分かりやすい説明で、経営者の「分からない」「不安」を一つひとつ丁寧にサポートします。

「まずは話を聞いてみたい」「自社の可能性を知りたい」と思ったその瞬間が、未来への第一歩です。専門家と一緒に、あなたの会社の新しい可能性を探してみませんか?

福山M&A情報センターは、あなたの挑戦を全力で応援します。