はじめに:M&Aスキーム選択の重要性

M&A(企業の合併・買収)は、現代の経営戦略において不可欠な選択肢となっています。その中でも、株式譲渡と事業譲渡は最も代表的なM&Aスキームです。しかし、この二つの手法は似て非なるものであり、特に会計処理と税務の観点から見ると、その違いは極めて重要です。誤ったスキーム選択は、予期せぬ税負担や会計上の非効率性を招き、M&Aの成果を大きく損なう可能性があります。

本記事では、公認会計士の学生やM&A実務に携わるビジネスパーソンを対象に、株式譲渡と事業譲渡の会計処理と税務上の違いを、図解を交えながら専門的かつ分かりやすく解説します。この記事を通じて、両スキームの特性を深く理解し、最適な意思決定を下すための一助となれば幸いです。

第1章:株式譲渡 vs 事業譲渡の全体像

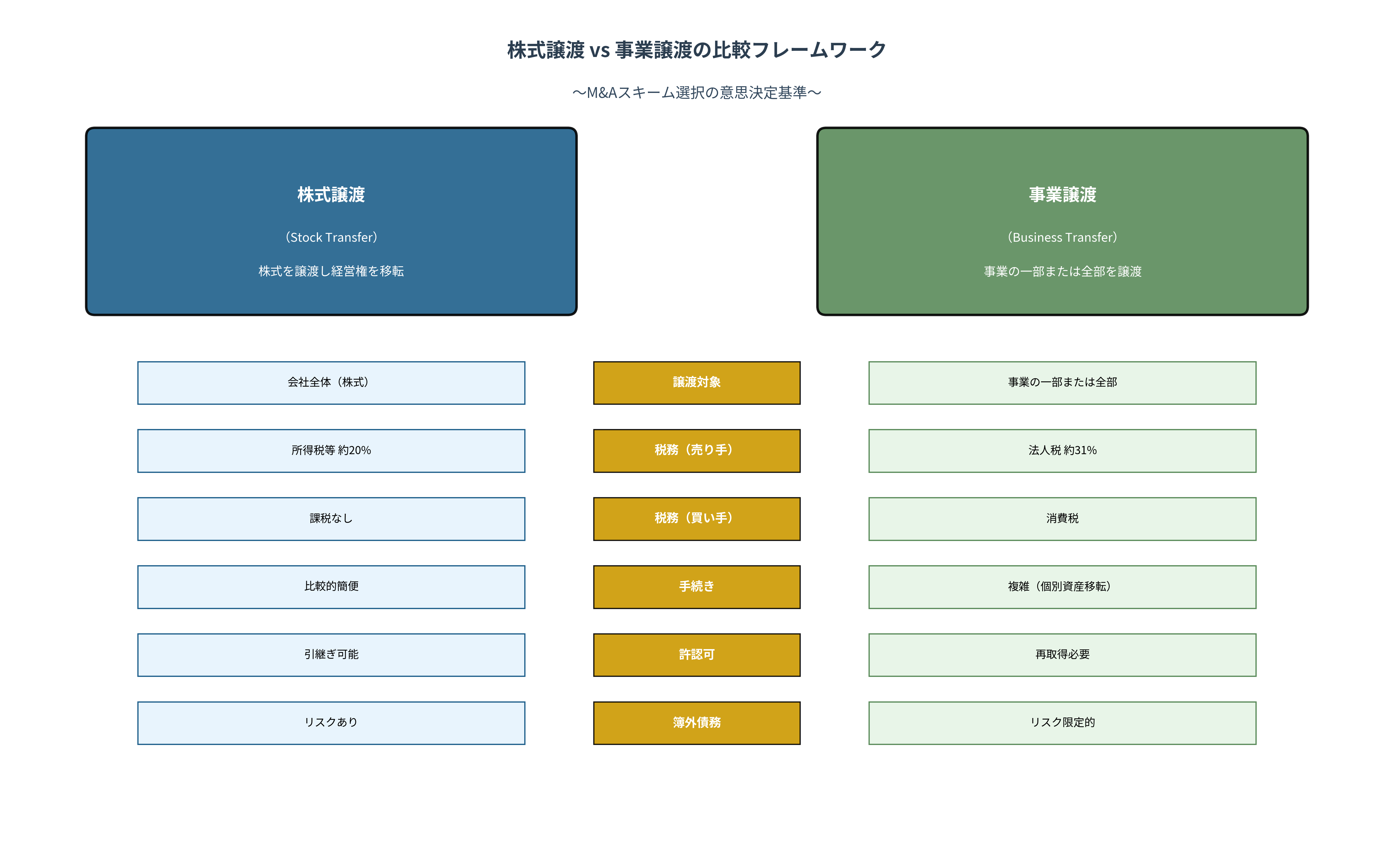

まず、両スキームの基本的な違いを体系的に理解することが重要です。以下の比較フレームワークは、6つの主要な観点から両者の違いを整理したものです。

| 比較項目 | 株式譲渡 | 事業譲渡 |

|---|---|---|

| 譲渡対象 | 会社全体(株式) | 事業の一部または全部 |

| 税務(売り手) | 所得税等 約20%(個人株主) | 法人税 約31% |

| 税務(買い手) | 課税なし | 消費税(課税資産に対して) |

| 手続き | 比較的簡便 | 複雑(個別資産・契約の移転) |

| 許認可 | 原則として引継ぎ可能 | 原則として再取得が必要 |

| 簿外債務リスク | 会社全体を承継するためリスクあり | 承継する資産・負債を選択するためリスク限定的 |

第2章:税務上の違いとインパクト

税務はスキーム選択における最も重要な要素の一つです。特に売り手と買い手で課される税金の種類と税率が大きく異なります。

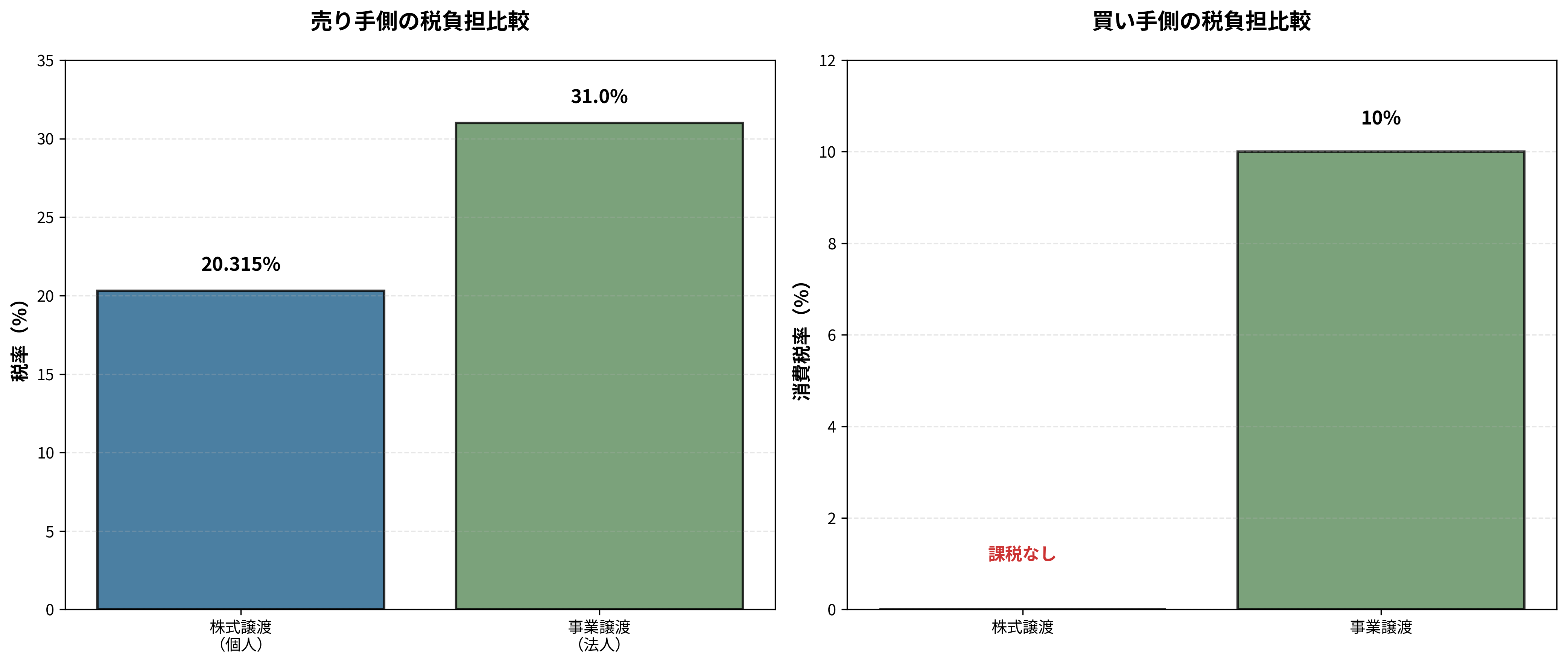

売り手と買い手の税負担比較

以下のチャートは、売り手側と買い手側の税負担を視覚的に比較したものです。

- 売り手側: 個人株主が株式を譲渡する場合、譲渡益に対して約20%の所得税・住民税が課されるのに対し、事業譲渡では法人に約31%の法人税が課されます。この税率の違いは、売り手の手取額に大きな影響を与えます。

- 買い手側: 株式譲渡では株式の取得に消費税はかかりませんが、事業譲渡では建物や機械などの課税資産に対して消費税が課されます。これは買い手にとって初期投資の増加を意味します。

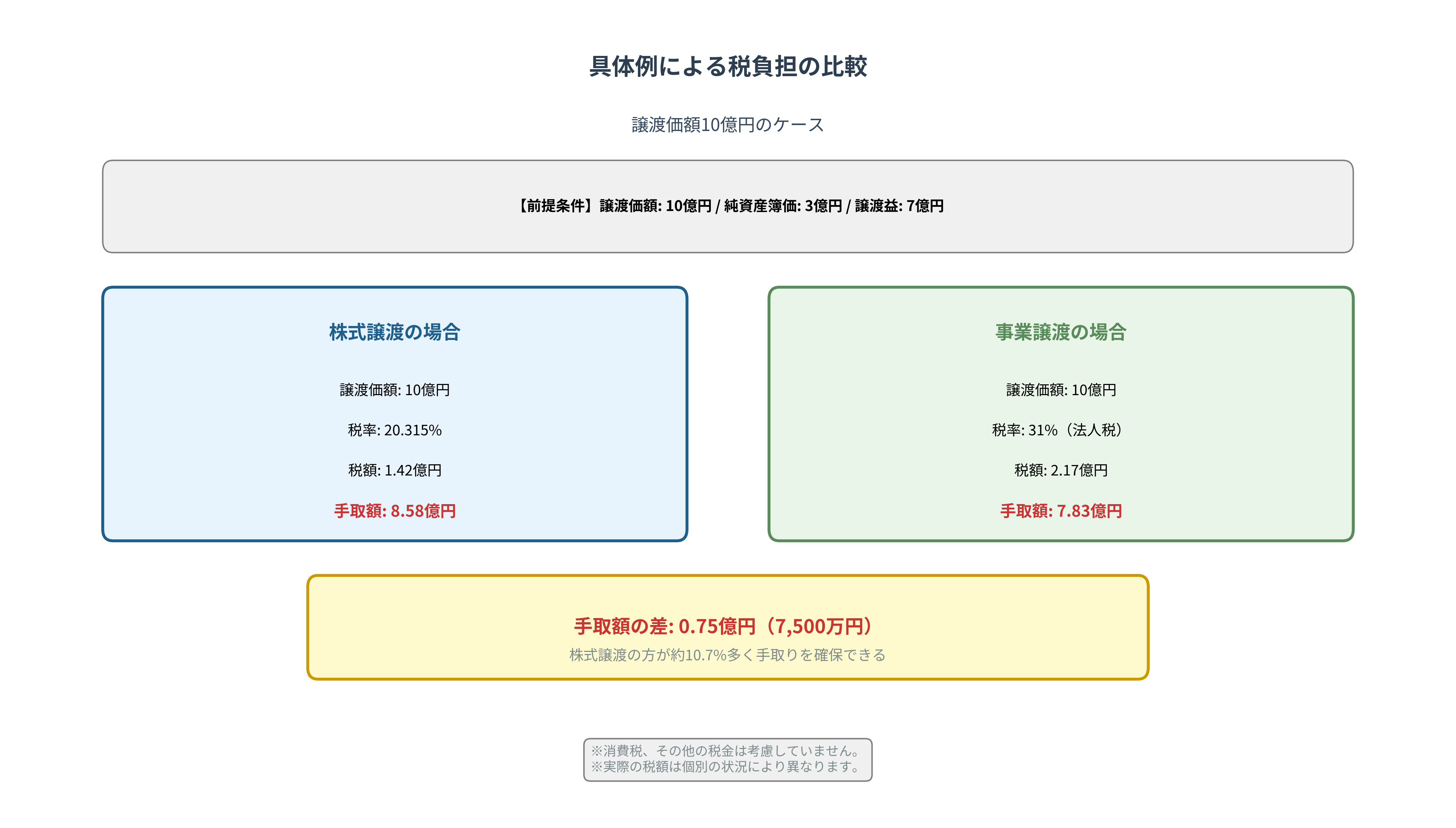

具体例による税負担の比較

譲渡価額10億円のケースで、実際に手取額がどれだけ変わるかを見てみましょう。

このケースでは、株式譲渡を選択することで、売り手は事業譲渡に比べて約7,500万円も多くの手取りを確保できることが分かります。この差は、M&Aの交渉においても重要な論点となります。

第3章:会計処理の違いと「のれん」の取り扱い

会計処理、特に「のれん」の取り扱いは、M&A後の財務諸表に大きな影響を与えます。

株式譲渡の会計処理

- 買い手: 取得した子会社の資産・負債を時価評価し、連結財務諸表を作成します。この際、投資額が子会社の純資産時価を上回る部分が「のれん」として計上されます。この「のれん」は、日本の会計基準では20年以内の期間で規則的に償却されますが、税務上は損金算入が認められません。

- 売り手: 個別財務諸表において、保有していた投資有価証券(子会社株式)を売却した処理を行います。譲渡価額と簿価の差額が株式売却益として計上されます。

事業譲渡の会計処理

- 買い手: 譲り受けた資産・負債を個別財務諸表に計上します。この際、支払った対価が受け入れた純資産の時価を上回る部分が「のれん」として計上されます。事業譲渡で生じた「のれん」は、税務上も5年間で均等償却することが認められており、損金算入による節税効果が期待できます。

- 売り手: 譲渡した事業に関連する資産・負債を簿価で消滅させ、受け取った対価との差額を事業譲渡益として計上します。

第4章:実践的な意思決定フロー

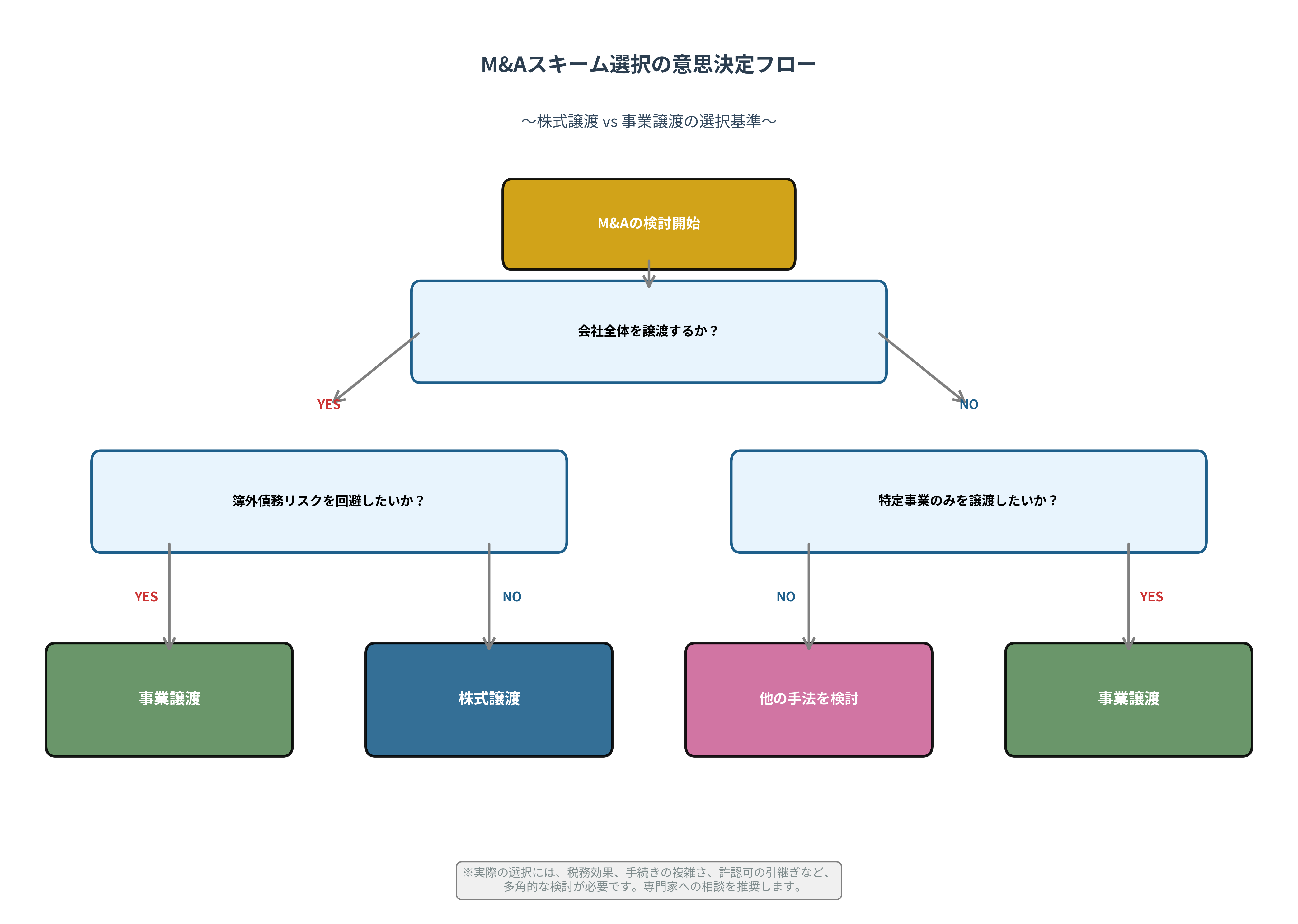

これまで見てきた違いを踏まえ、どのような場合にどちらのスキームを選択すべきか、実践的な意思決定フローを紹介します。

このフローはあくまで一例ですが、以下のような思考プロセスが一般的です。

- 会社全体を譲渡したいか?: 「YES」なら株式譲渡、「NO」なら事業譲渡が基本的な選択肢となります。

- 簿外債務リスクを回避したいか?: 買い手にとって、簿外債務を引き継ぐリスクを避けたい場合は、事業譲渡が有利です。

- 特定事業のみを譲渡したいか?: 売り手にとって、ノンコア事業のみを切り離したい場合などは、事業譲渡が適しています。

まとめ:戦略的なスキーム選択がM&A成功の鍵

本記事では、株式譲渡と事業譲渡の会計処理と税務上の違いを多角的に分析しました。両スキームにはそれぞれ明確なメリット・デメリットがあり、どちらが絶対的に優れているということはありません。

- 株式譲渡は、手続きが簡便で、売り手(個人株主)の税負担が軽いというメリットがありますが、買い手は簿外債務のリスクを負います。

- 事業譲渡は、買い手が承継する資産・負債を選択でき、簿外債務リスクを遮断できるメリットがありますが、手続きが複雑で、売り手(法人)の税負担が重くなる傾向があります。

M&Aを成功に導くためには、自社の状況やM&Aの目的を明確にし、会計・税務の専門家と十分に協議した上で、最も戦略的なスキームを選択することが不可欠です。本記事が、そのための深い理解の一助となることを願っています。